Fondos para invertir en emergentes

Tras el varapalo sufrido con la retirada de estímulos por parte de la FED, los mercados emergentes se están revelando, como una gran oportunidad para lo que queda de año y a medio-largo plazo mejorarán a los mercados desarrollados.

Sus tasas de crecimiento son mucho más elevadas que las de los mercados maduros desarrollados, lo cual se traduce en un mayor potencial de rentabilidad.

Son los principales beneficiarios de la fortaleza de materias primas como el petróleo, metales base y metales preciosos.

Suelen presentar una baja correlación con los mercados desarrollados, lo que los convierte en una forma de diversificar el riesgo.

Estos son algunos de los mejores fondos con los que posicionarse en emergentes.

Barclays también cree que es el momento de invertir en emergentes,Inversión – Bolsas – Mercados. Expansión.com

Schroder International Selection Fund China Opportunities

El fondo cuenta con un analyst rating Silver por parte de nuestros analistas, que tienen la convicción de que el cambio en el equipo gestor puede aumentar su potencial.

Louisa Lo, ocupa el lugar de Laura Luo, cuenta con más de veinte años de experiencia en mercados asiáticos, especialmente en el Chino y está respaldada por un equipo de 11 expertos. A pesar de que tomó las riendas del fondo en Agosto de 2013, ha demostrado ser capaz de crear valor a largo plazo para sus inversores. Desde el inicio de su mandato, hizo algunos cambios en la cartera, incluyendo más valores que cotizan en bolsas locales a expensas de Hong Kong, siendo optimista sobre el proceso de reforma y de las perspectivas de la ex Imperio Celeste.

El único inconveniente es la estructura de costes, significativamente más alta que la mediana de la categoría. Dada la volatilidad de la zona, este fondo debe ocupar una pequeña parte de su cartera.

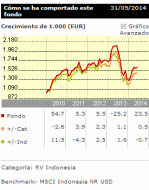

Fidelity Indonesia

Este no es un fondo para todas las carteras, sólo para la que sean grandes y variadas, dentro de los cuales pueda tener un papel de nicho, dada la volatilidad y la concentración de los títulos de Indonesia. Sin embargo, Morningstar opina que este es un excelente fondo para obtener exposición a la Bolsa de Valores de Yakarta, gracias a la gestora, Dhananjay Phadnis, que ha demostrado tener una buena capacidad a pesar de su corta experiencia.

En seis años, ha batido el índice MSCI Indonesia con un 3,17% y a la categoría con un 1,41%. Los analistas, que han revisado recientemente su analyst rating Silver, valoran la solidez del proceso de inversión, la atención a las prácticas de gobierno corporativo, la calidad de la alta dirección y la liquidez en la selección de títulos. El fondo tiene un buen ratio de rentabilidad/riesgo y la estructura de costes ha mejorado.

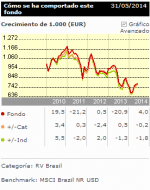

Amundi Funds Equity Brazil

Para aquellos que quieran apostar por el país donde se juega el mundial, el fondo de Amundi es actualmente el único disponible en España, que cuenta con un Morningstar analyst rating. Este es un fondo Bronze, gracias a sus gestores Patrice Lemonnier y Lionel Bernard, que cuentan con más de 15 años de experiencia en la región. La estrategia combina el análisis sectorial con la selección de valores individuales.

El resultado es una cartera de más de un centenar de nombres, muy superior a la media de la categoría. Sin embargo, esto no se traduce en un perfil de riesgo más bajo, ya que es un fondo que invierte en una sola bolsa con valores muy volátiles (por lo que se trata de un nicho de mercado). Pocos fondos especializados en Brasil tienen un historial tan largo y sólido como este, pero para los inversores el rendimiento puede mejorarse con una estructura de costes más baja y una revisión del cálculo de la comisión sobre resultados.

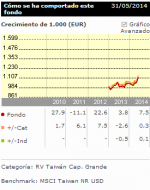

Schroder ISF Taiwanese Equity

A finales del año pasado se mejoró el rating de este fondo a Silver basándonos en nuestra convicción en la experiencia del equipo gestor en este nicho de Mercado. La gestora veterena Louisa está al frente de este fondo desde hace más de una década. Antes de unirse a Schroders, trabajó como analista de tecnología asiática, lo que le da una ventaja en la gestión de este fondo debido al predominio del sector de IT en la bolsa de Taiwán.

Se apoya en un analista dedicado a Taiwán y otros cuatro analistas sectoriales. Dado que Taiwán tiene un universo de stock estrecha, creemos que el equipo proporciona una cobertura suficiente. El equipo implementa un proceso de selección de valores disciplinado que ha demostrado tener éxito en una amplia gama de estrategias deSchroders en Asia excluyendo a Japón. Creemos que el estilo de inversión de alta convicción está mejor representado en este fondo. Un inconveniente de este fondo es su coste. Con un TER del 2,04%, el fondo es 13 puntos básicos más caro que la mediana de su categoría. Sin embargo, confiamos mucho en esta gestora y las capacidades del equipo de apoyo. Si a esto le unimos un proceso de selección de valores probado y unos excelentes resultados a largo plazo, creemos que este fondo merece un rating de Silver.

East Capital Russia

East Capital invierte desde hace mucho tiempo en Europa del Este y Rusia, y ha destacado durante el mercado alcista de finales del 2002 hasta mediados de 2008, aprovechándose del auge de las small caps rusas. Desde entonces, la rentabilidad del fondo ha disminuido algo. En este período, los gestores aumentaron enormemente su exposición a los grandes valores. Dicho esto, seguimos teniendo una opinión muy favorable del equipo gestor, que consta de dos analistas y tres gestores de cartera: Aivaras Abromavicius basado en Kiev, Jacob Grapengiesser en Moscú, con uno de los analistas, mientras que el responsable de inversiones, Peter Elam Håkansson, está en Estocolmo.

Los gestores utilizan varias técnicas de valoración, pero por lo general buscan flujos de caja estables, crecimiento y rentabilidad por dividendo. El proceso resulta en una cartera particular, con una elevada exposición a valores de mediana y pequeña capitalización. Como era de esperar, el fondo presenta una desviación estándar por encima de la media de su categoría tanto a tres, cinco y diez años. Tiene un Analyst Rating Bronze. –

JPMorgan Korea Equity

David Choi gestiona este fondo desde su creación en septiembre de 2007. Durante este período ha demostrado ser uno de los mejores gestores de renta variable coreana del mercado. Nos gusta el hecho de que el gestor se centre exclusivamente en esta estrategia. Dada la cartera relativamente compacta (cerca de 40 valores), pensamos que Choi junto con el co-gestor John tienen recursos suficientes para gestionar este fondo.

El proceso que aplica el gestor desde hace más de 13 años se basa en su conocimiento del mercado. Hasta cierto punto, el timing del mercado juega un papel importante. Choi implementa una estrategia contrarian, tratando de juzgar cuando los sectores y las acciones están en y los mantiene hasta que suban de nuevo. La base de este enfoque es el ciclo de mercado que Choi ve, este suele durar unos 18 meses. A nivel de valores, Choi utiliza como indicadores clave, el ratio precio sobre valor contable y la estimación de resusultados para los próximos 12 a 18 meses.

Saludos y felices inversiones.

LONE___

Si tienes alguna duda sobre los términos técnicos, visita el GLOSARIO TECNICO

Quizá también le interese ver: