El panorama para España es aterrador

El panorama macroeconómico español sigue deteriorándose a medida que aumenta el desempleo. España acaba de presentar su presupuesto de 2013 en base a unos supuestos probablemente muy optimistas, lo que probablemente llevará a aplicar nuevas medidas de austeridad, empeorando aún más la contracción económica.

El panorama macroeconómico español sigue deteriorándose a medida que aumenta el desempleo. España acaba de presentar su presupuesto de 2013 en base a unos supuestos probablemente muy optimistas, lo que probablemente llevará a aplicar nuevas medidas de austeridad, empeorando aún más la contracción económica.

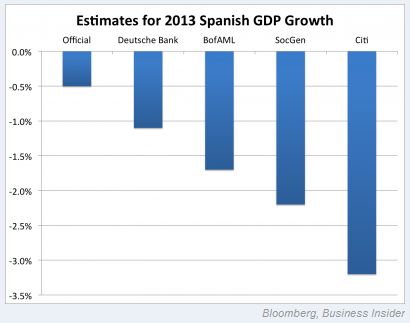

Los economistas y estrategas de Citi recientemente publicaron un informe especialmente pesimista sobre la situación española que creemos interesante publicar, junto con algunas de nuestras reflexiones y de los analistas de Business Insider. España tendrá una profunda recesión en 2013. Las perspectivas oficiales españolas para el PIB son optimistas (-0,5% PIB en 2013). El peor escenario presentado por Oliver Wyman asume una contracción del 2,1%. Citi espera una contracción del 3,2%.

El objetivo del déficit presupuestario español está basado en asunciones de crecimiento económico excesivamente optimistas. La mayoría de los economistas no creen en esas previsiones. Como resultado, muchos advierten que España incumplirá sus objetivos de déficit y necesitarán más medidas de austeridad para recortar el gasto gubernamental. Los economistas de Citi creen que España incumplirá su objetivo en al menos un 20% y proyecta un déficit 2013 del 5,5%.

En el supuesto de un incumplimiento del déficit, como afirma Citi, España probablemente tendrá que implementar una nueva ronda de austeridad, y perderá soberanía con respecto a la UE. Hans Lorenzen de Citi señala que “aún si los objetivos de la UE son satisfechos, en contra de nuestras previsiones, esperamos que los países centrales de la zona euro quieran más control sobre la implementación de las medidas anunciadas por el gobierno de Rajoy, haciendo más difícil alcanzar un acuerdo en las negociaciones”.

Respecto al mercado laboral, es probable que el desempleo siga aumentando. Ahora está en niveles sin precedentes del 25,1%, con un desempleo del 52,9% para los menores de 25 años. Ebrahim Rahbari, ve el desempleo español en el 26,2%.

Los analistas de Citi señalan que en el escenario anterior, fuerte contracción, incumplimiento de los objetivos de déficit, nueva ronda de medidas de austeridad, y alzas en el desempleo, es probable que las protestas ciudadanas se incrementen, llegando a niveles caóticos en algún momento.

Otro foco de incertidumbre que podría empeorar sería la situación con Cataluña. Es la región más endeudada de España, pero también la responsable de la mayor parte de la producción económica, en torno al 20% del PIB.

Los partidos nacionalistas catalanes quieren celebrar un referéndum sobre la secesión, y ha anticipado las elecciones al 25 de noviembre. No hace falta decir que la separación de Cataluña sería devastador para el conjunto de España, no sólo para la posición fiscal del gobierno, sino también porque sería un shock de crecimiento que haría que el panorama económico fuera aún peor.

Hans Lorenzen de Citi, afirma que “el conflicto eleva la tensión política, en un momento de especial debilidad del sentimiento del mercado sobre la cohesión interna y determinación del país”.

Respecto al mercado inmobiliario y el efecto sobre el sector bancario español, Willem Buieter economista jefe de Citi señala que los préstamos morosos (activos tóxicos) en el balance de los bancos españoles, son la principal razón que podría obligar a España a entrar en suspensión de pagos. El peor de los escenarios planteados por la auditora Oliver Wyman en el test de tensión del sector bancario es de una corrección del PIB del 2,1%. Citi cree que esta contracción podría llegar al 3,2%. Esto provocaría pérdidas no cubiertas en los balances del sector bancario, y provocaría nuevas pérdidas en los préstamos comerciales corporativos y del hogar.

Otro escenario en el que se muestran pesimistas los economistas de Citi es en el programa de compra de bonos del BCE, que podría llevar la rentabilidad de la deuda española a la baja. Jamie Searle, estratega de Citi, compara la OMT (programa del BCE), con la última intervención del Banco Central Europeo en los mercados, la SMP, que no tuvo éxito.

“El principio básico de cualquier programa de compra de bonos en el mercado secundario es el mismo. El SMP inicialmente desencadenó un fuerte movimiento a la baja en los rendimientos de la periferia, pero no tuvo un impacto duradero. Los inversores pueden estar dispuestos a comprar anticipándose a las compras del BCE, pero ¿estarán dispuestos a mantener esas posiciones? Existe el riesgo de que los inversores pueden estar más inclinados a vender al BCE que a comprar con el BCE”.

Una de las directrices del programa de compra del BCE es que interrumpiría su intervención en el mercado de deuda si el país que se acoge al programa incumple algunas de las condiciones de éste.

Guillaume Menuet economista de Citi, afirma que si “el BCE interrumpe el programa OMT, es probable que equivaldría a una ruptura total de la confianza entre los países acreedores y el destinatario de la asistencia financiera, lo que podría resultar un arma de doble filo que podría conducir finalmente a la salida de un estado miembro de la zona euro”.

Bien, pues este es el panorama que dibujan los economistas de Citi para España. ¡Realmente aterrador! Carlos Montero – La carta de la bolsa